httpv://www.youtube.com/watch?v=ChllTHQTyaY

Cette passionnante enquête diffusée à la télé hier soir très tard (à enregistrer rapidement avant qu’on ne la censure) va nous aider à réfléchir :

. à l’enjeu mondial du Glass Steagall Act, loi US votée en 1933 précisément pour empêcher tout retour de la « banque universelle » (confusion des banques de dépôt et des banques d’affaires qui permet —toujours— aux usuriers de jouer au casino de la bourse avec les économies des gens normaux),

. aux indispensable institutions populaires de contrôle de la monnaie et de la banque,

. aux mensonges politiciens toujours impunis faute de constitution digne de ce nom,

. à l’esprit de corps (et surtout de corruption) des élites françaises comme l’inspection générale des finances (qui a noyauté et corrompu la république française),

. à la duplicité de ce voleur de Pébereau, qui a tant plaidé pour que l’État équilibre son budget en imposant de cruelles économies sur tous les budgets publics alors même que sa propre banque incitait et aidait les pires fraudeurs à échapper à l’impôt (et donc à dévaster le budget en question),

. au rôle central et criminel de Pébereau et de ses copains-coquins (Trichet, DSK, etc.) dans le martyr révoltant des Grecs et dans l’austérité française,

. et, last but not least, au financement (ultra-lucratif) des armes des génocides africains !!!

Alors, certes, la BNP-Paribas n’est pas la seule banque à corrompre et à financer des massacres (c’est le palmarès de tous les usuriers), et si elle avait été américaine elle poursuivrait sans soute ses crimes impunément, mais la malfaisance de ce géant est emblématique de la démesure criminelle qu’on peut prévoir chaque fois qu’on néglige de fixer des limites drastiques à tous les pouvoirs.

Quand le peuple va-t-il enfin chasser (lui-même) ses bourreaux ?

Fil facebook correspondant à ce billet :

https://www.facebook.com/etienne.chouard/posts/10156618477082317

Franklin Roosevelt signe le Glass-Steagall-Act le 16 juin 1933 :

à partir de cette date, c’est la fin des crises financières ! (et le métier de banquier de dépôts devient ennuyeux et mal payé).

1999 : Clinton-Le-Grand-Pourri signe le Gramm-Leach-Bliley avec ses Parrains, ce qui assassine le Glass Steagall Act :

à partir de la dérégulation (globalisation) financière des années 1980, le métier de banquier redevient amusant et extrêmement enrichissant, les crises financières se multiplient (une tous les 3 ou 4 ans !), la ruine criminelle des épargnants se répète, et ce jusqu’à l’effondrement, en 2008… Et quoi demain ?

NB : sur la catastrophique dérégulation financière organisée depuis Reagan aux USA, Thatcher en Angleterre, Pompidou en France, etc., il faut absolument voir (et travailler le crayon à la main) l’enquête magnifique « INSIDE JOB » : Histoire détaillée d’un odieux complot, celui de la dérégulation financière : INSIDE JOB, enquête essentielle pour comprendre la prochaine « crise » et l’énorme trahison des « élites ».

Voir aussi :

Pantouflages et collusions entre la fonction publique et le monde des affaires

https://www.pantouflewatch.org/2016/06/06/pantouflage-kezako/

Voir aussi le dernier livre de

Laurent Mauduit (Mediapart), « LA CASTE. Enquête sur cette haute fonction publique qui a pris le pouvoir » :

http://www.editionsladecouverte.fr/catalogue/index-La_caste-9782348037702.html

httpv://www.youtube.com/watch?v=rBx9XqOt9Zw

Voir aussi, sur Médiapart :

Les parts d’ombre de BNP Paribas

par Martine ORANGE

En trente ans, BNP Paribas est devenu un monstre bancaire. Un documentaire diffusé ce 4 octobre raconte les faces cachées de la quatrième banque mondiale. Mediapart a obtenu des auteurs des extraits en video de l’entretien avec l’ex-procureur américain chargé de l’enquête sur la banque, accusée d’avoir violé l’embargo sur le Soudan et condamnée en 2014 à une amende record. Décapant.

Ce fut le mantra de toute la classe politique pendant la crise financière de 2008. « Les banques françaises n’ont rien coûté aux finances publiques. Le modèle de la banque universelle a prouvé sa résistance pendant la crise », n’ont-ils cessé de répéter. Les banques françaises, un modèle, vraiment ?

Pour ce dixième anniversaire de la crise, le documentaire de Thomas Lafarge et Xavier Harel, BNP Paribas, dans les eaux troubles de la plus grande banque française, vient à point nommé pour relativiser ces paroles, en revisitant les actes et les propos de la banque pendant cette période. BNP Paribas y révèle ses côtés sombres, obscurs, inavouables parfois. Peut-être est-ce la raison pour laquelle ce documentaire est diffusé ce jeudi 4 octobre, en toute fin de soirée sur France 3. Il faut savoir préserver les icônes.

Pour planter le décor de la puissance de BNP sur le monde politique français, les auteurs ont choisi de retenir une photo, abondamment commentée depuis sa parution dansParis Match à l’automne 2008. Elle fut prise un dimanche d’octobre 2008 à Bercy, au moment où la crise financière se déchaînait. Après Lehman Brothers, ce sont les banques européennes, à commencer par Dexia, Fortis – rachetée à vil prix par BNP dans les semaines qui suivent –, Royal of Scotland, qui menacent de s’effondrer. Sur la photo, ils sont tous là, la ministre des finances Christine Lagarde, le directeur du Trésor, le secrétaire général de l’Élysée, les membres des cabinets. Tous debout, ils écoutent un homme assis, de dos. Michel Pébereau, PDG de BNP Paribas, leur explique ce qui se passe, et sans doute ce qu’il convient de faire.

Michel Pébereau, président de BNP Paribas en 2011 © Reuters

Michel Pébereau, président de BNP Paribas en 2011 © Reuters

Peut-on se passer de l’avis d’un homme aussi puissant qui dirige la quatrième banque mondiale, affichant un bilan de plus de 2 000 milliards d’euros, plus lourd que le PNB (produit national brut) de la France ? Certes, non. Mais le malaise suscité par cette image vient de ce qu’elle dit du rapport de force existant. Rarement image n’a autant résumé la capture du monde politique par le monde bancaire pendant la crise, ce « too big to fail » qui a pris tout le monde en otage et dicte ses solutions. Car ce sont bien les choix des responsables bancaires qui seront retenus, sans délibération démocratique, dans la gestion de la crise de 2008. Et c’est du président de BNP Paribas, que le pouvoir politique attend alors des remèdes.

Cette puissance, BNP Paribas l’a acquise en à peine trente ans, à la faveur de la financiarisation et de la mondialisation de l’économie, mais porté aussi par l’ambition de fer de Michel Pébereau, qui a présidé l’établissement de 1993 à 2011. Avant lui, BNP était une banque de détail, une banque qui osait déjà dire « votre argent nous intéresse », mais qui restait au contact de ses clients, des entreprises, comme témoigne une des dernières salariées de cette période. Tout a changé avec la privatisation de la banque, décidée par Édouard Balladur en 1993. Michel Pébereau est alors désigné par le gouvernement pour présider l’établissement, le changer.

La vraie transformation viendra six ans plus tard, en 1999 lorsque BNP s’empare de Paribas, aux termes d’une bataille féroce avec la Société générale. Bizarrement, le documentaire passe sous silence ce conflit qui mit le capitalisme français à feu et à sang, appelant le pouvoir à trancher entre les ambitions des deux banques.

LIRE AUSSI

- BNP Paribas est-il trop grand?

- Huit questions sur les poursuites américaines contre BNP Paribas

- BNP Paribas ébranlé par l’amende record infligée par la justice américaine

- BNP Paribas: Baudouin Prot, le dernier fusible

- Grèce: retour sur six ans de politique européenne calamiteuse

- La réforme des banques est taillée en pièces sous la pression du lobby bancaire

Prendre le contrôle de Paribas, c’est non seulement changer de taille, mettre la main sur des milliards de capitaux, mais c’est aussi changer de statut. BNP se trouve propulsé dans « la haute banque » comme on disait au XIXe siècle, celle qui siège dans les conseils d’administration, qui a une mainmise sur toute l’économie, au travers de centaines de participations et de sièges d’administrateur qui vont avec. Mais c’est aussi entrer dans le monde obscur de l’évasion fiscale, des fortunes cachées en Suisse ou ailleurs, des paradis fiscaux. Un monde que Paribas fréquente de très longue date, au moins depuis les années 1950 et que Michel Pébereau se gardera bien de bousculer.Les salariés de BNP qui ont accepté de témoigner pour ce documentaire racontent le choc culturel que fut l’arrivée de Paribas. Entre eux, les centaines de milliers de salariés, présents dans les agences au coin de la rue, et les « seigneurs » qui arrivaient de la très feutrée rue d’Antin, siège de Paribas, le choix de la direction fut vite fait : les « seigneurs » l’emportèrent. Toute la culture du mérite, des possibilités d’évolution de carrière qui permettaient de partir au bas de l’échelle pour grimper jusqu’au sommet furent emportée avec.

Mais la banque aussi changea d’aspect : elle jouait désormais dans la cour des grands. Elle était une banque internationale, présente sur tous les marchés mondiaux, goûtant comme toutes les autres les délices de la finance mondialisée, de l’ingénierie financière. Elle reprit aussi toutes les pratiques de l’évasion fiscale, si chère à Paribas suisse, en dépit de toutes les alertes internes. « 100 % des clients étaient non déclarés », soutient aujourd’hui un ancien responsable. Plus de 40 milliards d’euros étaient cachés dans cette filiale, devenue une banque dans la banque, avec le plein assentiment de la direction en France. Sans que le fisc français ou les régulateurs ne s’en émeuvent.

Rien ne semblait devoir briser cette dynamique du toujours plus. Jusqu’à ce qu’advienne, en 2008, la crise des subprimes. Une crise entièrement liée aux dérives de Wall Street et des banquiers américains et qui a contaminé la « blanche » finance européenne, à en croire les banques européennes.

C’est peut-être une des lacunes de ce documentaire de ne pas démonter cette fable. Il n’explique pas suffisamment comment l’éclatement de la bulle immobilière américaine devint une crise de la finance mondiale. Car contrairement à ce que le monde financier français et européen n’a cessé de soutenir, les banques européennes avaient entièrement partie liée avec Wall Street. C’est leur développement sans limites, leurs interventions et leurs jeux financiers massifs, les amenant à dépendre entièrement du marché des capitaux américains pour refinancer leurs engagements qui a permis cette propagation sans contrôle de la crise.

BNP Paribas est la parfaite illustration de cette transformation. De l’avis de tous les historiens, ce fut elle qui donna la première le signal de la crise financière et sa propagation dans tout le système financier international, en annonçant le 9 août 2007 la suspension de trois de ces fonds. « Il n’y avait plus de valorisation possible de certains actifs », expliqua-t-elle alors. Ce seul constat créa un séisme dans le monde financier : il n’était plus possible de mettre des chiffres en face des biens ou des engagements.

Et ce n’est pas grâce à « la résistance du modèle de banque universelle français qu’est BNP Paribas » que la banque put traverser sans trop de dommages la crise, mais grâce au soutien illimité des banques centrales. La banque centrale européenne, dirigée alors par Jean-Claude Trichet ouvrit alors les vannes monétaires à fond pour prendre le relais d’un marché interbancaire, assurant normalement la liquidité du système, qui avait littéralement disparu. Mais l’action de la Réserve fédérale fut encore plus décisive, en acceptant de fournir sans conditions et de manière illimitée les centaines de milliards de dollars dont le système financier européen avait besoin pour se refinancer.

« C’était intentionnel. C’était délibéré »

2008 ne fut que la première secousse sismique pour la finance européenne. La deuxième beaucoup plus grave arriva en 2010 avec la crise grecque puis la crise de l’ensemble de la zone euro. C’est à juste titre que le documentaire insiste sur ce moment qui aurait pu être mortel pour BNP Paribas. Cependant, il donne une lecture faible et biaisée des événements d’alors.

Michel Pébereau et Christine Lagarde, alors ministre des finances en octobre 2009 © Reuters

Michel Pébereau et Christine Lagarde, alors ministre des finances en octobre 2009 © Reuters

Que la caste de l’inspection des finances, monopolisant tous les postes dans les grandes banques, de la haute administration de Bercy et d’ailleurs, à la banque de France, et jusqu’à l’Élysée ait pesé sur toutes les décisions à cette période, cela ne se discute même pas. Elle a organisé l’impunité totale du monde bancaire. Elle a été à la manœuvre pour enterrer toutes les tentatives sérieuses d’encadrement, de régulation et de contrôle. Il en est allé de même pour la lutte contre l’évasion fiscale, les paradis fiscaux, la séparation des activités bancaires en France. Tout a été tourné au simulacre et à la parodie. En entendant Karine Berger, rapporteuse à l’Assemblée du projet de loi sur cette fameuse séparation des activités bancaires en 2013, raconter dans le documentaire que « les banquiers ont rédigé eux-mêmes la loi » – ce dont on se doutait –, on se prend à regretter son silence d’alors. Que n’a-t-elle pas parlé alors, plutôt que de cautionner par son mutisme cette caricature de réforme, qui allait emporter avec elle tous les projets européens de réforme bancaire ? (lire ici, là ou encore là)

Mais dire que ce fut cette même caste qui imposa seule ses vues lors de la crise grecque est plus discutable. Certes, Jean-Claude Trichet, membre illustre de l’inspection, pesait sur toutes les décisions en tant que président de la BCE. Certes, tous les banquiers français, tous issus des rangs de l’inspection, et largement exposés à la dette grecque, prônaient des voies qui leur permettraient de sortir indemnes de cette crise. Certes, Dominique Strauss-Kahn, alors président du Fonds monétaire international (FMI), restait très sensible aux sirènes de Bercy et de l’inspection. Mais le compromis européen qui s’est fait sur le dos de la Grèce a été beaucoup plus large que cela.

Toutes les banques européennes, les françaises en premier, mais les allemandes en deuxième, étaient largement exposées au risque grec. Tous les gouvernements, à commencer par Berlin et Paris, ont choisi de sauver leurs banques plutôt qu’Athènes, en cachant ces choix inavouables derrière la rhétorique la plus rance des “fainéants de Grecs”. Et l’Europe n’a pas fini de payer de cette faute inexcusable de n’accorder aucune remise de dettes, aucune remise de peine à la Grèce. ( lire ici ou >là)

« Lorsque les choses deviennent sérieuses, il faut mentir », déclara Jean-Claude Juncker, président de la commission européenne en 2011. À cette période, les responsables politiques et financiers ont manifestement beaucoup menti. Car la crise de la Grèce, que tous avaient cru évacuer promptement en imposant des conditions irréalisables à Athènes est revenue par la fenêtre en se transformant en crise de l’euro. D’un coup, toutes les contreparties américaines et internationales des banques européennes n’ont plus voulu prêter aux banques européennes. Tout le marché interbancaire s’est retrouvé paralysé. C’était un bank run à l’ère du numérique, se propageant à la vitesse de la lumière, mais invisible pour les non-spécialistes, comme le qualifie Adam Tooze dans son livre sur la crise de 2008.

Les témoignages des personnes rapportés dans le film sur cette période donnent la mesure du péril. Tandis que les responsables de BNP Paribas continuent de vanter « la banque universelle à la française », à l’arrière de la scène, ils sont pétrifiés : la banque est au bord de l’asphyxie, comme le rapporte un témoin. L’intervention de la BCE, encore dirigée par Jean-Claude Trichet, aida à sauver la banque et tout le système financier européen, mais celle de la FED fut plus décisive encore. Une nouvelle fois, la Réserve fédérale américaine apporta à des milliards de dollars pour éviter l’effondrement des banques européennes.

Compte tenu du rôle qu’ont joué les autorités américaines pour aider la finance européenne pendant la crise, on comprend mieux que par la suite elles demandent des comptes, considèrent comme légitime de les assujettir à leurs lois. Mais manifestement Michel Pébereau ne l’entendait pas ainsi. Qu’un juge, qui plus est américain, ose lui demander des comptes sur les pratiques de la banque, et plus particulièrement de sa filiale suisse, à lui qui n’avait jamais eu à s’expliquer et encore moins à se justifier devant aucune autorité française, voilà qui était insupportable.

L’affaire était grave pourtant, comme le raconte l’ancien procureur américain Adam Kaufmann, chargé de l’enquête aux États-Unis. BNP Paribas était soupçonné d’avoir réalisé des milliards de dollars de transactions, en provenance du Soudan et de l’Iran, pays frappés par des sanctions internationales, d’avoir recyclé tous ces avoirs dans le système international, en falsifiant toutes les preuves pendant des années. « C’était intentionnel, c’était délibéré », soutient aujourd’hui l’ancien procureur dans des extraits de l’entretien que les réalisateurs du documentaire ont accepté de confier à Mediapart.

httpv://www.youtube.com/watch?v=VimuJTHdqHI

Ce n’est qu’à la dernière extrémité, début 2014, alors que les poursuites judiciaires avaient été engagées cinq ans auparavant, que la direction de BNP Paribas a révélé l’existence d’une enquête américaine pour violation d’embargo, à l’occasion de la publication de son rapport annuel. Et encore, en en minimisant les conséquences ! Il ne s’agissait que d’un petit litige. La peine encourue devait être de 1 milliard de dollars maximum, affirmait-elle alors. Jamais la banque n’expliqua ce qui lui était reproché. Jamais elle ne mentionna le nom de Paribas Suisse et encore moins ceux des responsables.

BNP Paribas a été condamnée à une des plus fortes amendes imposées à une banque par les autorités américaines : 8,9 milliards de dollars (6,5 milliards d’euros à l’époque). Le réquisitoire, publié par les autorités américaines, était assassin : il détaillait les agissements de la banque, qui avait accepté de devenir une quasi-banque centrale pour le Soudan, considéré pourtant par les instances internationales comme un État terroriste.

Les principaux dirigeants de Paribas Suisse ont été démissionnés par la suite, avec de confortables indemnités à la clé. Sauf Michel Pébereau. Son nom ne fut jamais prononcé et sa responsabilité jamais mise en cause : il avait pourtant siégé au conseil de l’établissement suisse à partir de son rachat en 1999 jusqu’en 2012.

Puisqu’il fallait quand même un responsable, Baudoin Prot, son successeur à la tête de BNP Paribas, joua les fusibles. Les apparences étaient sauves. On n’attaque pas ainsi une des figures tutélaires de l’inspection des finances, un des parrains du capitalisme français. Alors, parfois, il est bon de regarder un documentaire vif et décapant pour remettre certaines pendules à l’heure, de rappeler le coût économique et financier réel pour un pays d’avoir un monstre comme BNP Paribas.

Martine Orange, Mediapart.

https://www.mediapart.fr/journal/economie/041018/les-parts-d-ombre-de-bnp-paribas

Abonnez-vous à Médiapart : https://www.mediapart.fr/abonnement

Crise de 2008: la vraie facture laissée par les banques à la France

4 octobre 2018 par Romaric GODIN :

Les banques estiment qu’elles n’ont pas coûté un euro aux finances publiques lors de la crise financière de 2008. Dix ans après, cet argument ne semble plus tenir et la facture totale des erreurs des banques s’annonce très lourde.

Combien les erreurs des banques ont-elles coûté au pays ? À cette question, la réponse du lobby bancaire est toujours la même : rien. Dans le documentaire diffusé ce 4 octobre sur France 3, on voit Baudoin Prot, président de BNP Paribas et de la Fédération bancaire française (FBF) de 2011 à 2014, rappeler que les établissements bancaires français ont remboursé à l’État les aides publiques destinées en 2008-2009 à les sauver, mais ont en sus payé des intérêts qui, in fine, ont enrichi l’État. Sauver les banques serait donc une bonne chose pour les finances publiques ?

En septembre 2015, un communiqué de la FBF, faisant suite à une étude de la BCE (banque centrale européenne), se voulait absolument catégorique : « La France est l’un des rares pays de la zone dans lequel la crise bancaire n’a pas eu d’impact significatif sur le déficit et la dette publics. » Et de souligner que l’État a gagné dans le sauvetage bancaire 2,3 milliards d’euros d’intérêts. La conclusion du lobby bancaire est sans appel : « L’augmentation de la dette publique française de 31,1% du PIB sur la période 2008-2014 n’est donc pas liée aux mesures de soutien aux banques françaises. » Le communiqué était d’ailleurs titré : « Crise bancaire, aucun impact sur les finances publiques en France ». Si la dette augmente, il faut regarder ailleurs. Évidemment, on regardera du côté des dépenses publiques, autrement dit des fonctionnaires et des transferts sociaux.

Le siège de BNP Paribas à Issy-les-Moulineaux, près de Paris, en juin 2014. © ReutersMais ce n’est que la partie visible de l’iceberg de la crise bancaire. Car c’est oublier plusieurs éléments clés de la facture. Et d’abord, plusieurs éléments de ce sauvetage comme celui de Dexia (6 milliards d’euros) ou encore le coût des emprunts toxiques aux collectivités locales (1,2 milliard d’euros). Ce dernier continuera de peser sur les comptes de collectivités déjà contraintes à des économies budgétaires. Ensuite, le sauvetage bancaire n’a pas été que direct, il a également été indirect. Le plan « d’aide » à la Grèce de mai 2010 a été bâti pour permettre de rembourser les banques créancières et financé par des coupes sombres dans le budget. Sans ce plan, les pertes encaissées par les banques, notamment françaises, auraient été considérables et auraient sans doute nécessité une deuxième aide publique directe. Qui plus est, cette décision n’a pas été sans impact sur les finances publiques : d’abord, parce que l’État s’est endetté pour permettre à la Grèce de rembourser les banques et, ensuite, parce que la stratégie austéritaire qui a suivi a déclenché une spirale récessive qui a provoqué une « rechute » de l’économie européenne et la plus longue récession de l’après-guerre : six trimestres de contraction du PIB, de la fin 2011 au début 2013. Or une récession a un coût pour les finances publiques.

Le siège de BNP Paribas à Issy-les-Moulineaux, près de Paris, en juin 2014. © ReutersMais ce n’est que la partie visible de l’iceberg de la crise bancaire. Car c’est oublier plusieurs éléments clés de la facture. Et d’abord, plusieurs éléments de ce sauvetage comme celui de Dexia (6 milliards d’euros) ou encore le coût des emprunts toxiques aux collectivités locales (1,2 milliard d’euros). Ce dernier continuera de peser sur les comptes de collectivités déjà contraintes à des économies budgétaires. Ensuite, le sauvetage bancaire n’a pas été que direct, il a également été indirect. Le plan « d’aide » à la Grèce de mai 2010 a été bâti pour permettre de rembourser les banques créancières et financé par des coupes sombres dans le budget. Sans ce plan, les pertes encaissées par les banques, notamment françaises, auraient été considérables et auraient sans doute nécessité une deuxième aide publique directe. Qui plus est, cette décision n’a pas été sans impact sur les finances publiques : d’abord, parce que l’État s’est endetté pour permettre à la Grèce de rembourser les banques et, ensuite, parce que la stratégie austéritaire qui a suivi a déclenché une spirale récessive qui a provoqué une « rechute » de l’économie européenne et la plus longue récession de l’après-guerre : six trimestres de contraction du PIB, de la fin 2011 au début 2013. Or une récession a un coût pour les finances publiques.

Et voilà bien le cœur du problème. Les banques tentent de faire croire que leur sauvetage par l’État serait pratiquement un bienfait pour les finances publiques et qu’elles n’ont aucune responsabilité dans l’état de ces finances. Rien n’est moins vrai. En 2011, mais auparavant en 2008, et malgré leur « sauvetage », leurs erreurs ont eu des conséquences majeures sur l’économie. L’activité s’est contractée ET elles ont aggravé le mouvement en réduisant le crédit.

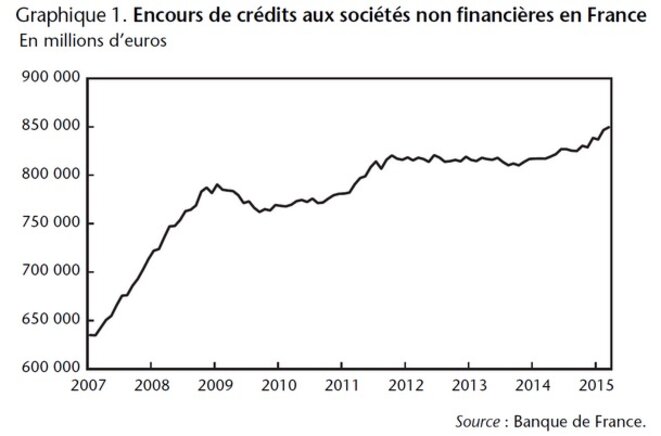

Évolution des encours de crédits aux sociétés non financières en France.

Évolution des encours de crédits aux sociétés non financières en France.

Rappelons ainsi, qu’avant 2007, les banques européennes ont pleinement participé au système financier explosif qui se mettait en place aux États-Unis. Les banques ont pu, un temps, croire qu’elles étaient les innocentes victimes d’une crise étasunienne dans laquelle elles n’étaient pas impliquées. C’est en réalité une vision erronée de la réalité. Dans un ouvrage récent, intitulé Crashed (éditions Allen Lane), l’historien Adam Tooze rétablit cette responsabilité d’un système financier « transatlantique » auquel les banques européennes et françaises ont parfaitement contribué. Il rappelle qu’en 2008, 1 000 milliards de dollars étaient investis par les banques européennes dans la dette et les billets de trésorerie aux États-Unis. Il souligne qu’alors, ces banques agissaient comme un « fonds spéculatif mondial ». Et de fait, c’est bien BNP Paribas qui a « internationalisé » la crise des subprimes en fermant ses fonds en août 2007. La crise de 2008 n’est pas qu’une crise étasunienne, c’est une crise mondiale à laquelle les banques européennes ont apporté leur écot de responsabilité.

Responsables du déclenchement de la crise, les banques ne l’ont pas moins été pendant la crise. Une fois protégées par la sphère publique de la faillite, les banques se sont assainies en réduisant leurs prêts à l’économie. Les encours de crédit aux sociétés non financières ont mis à partir de 2009 deux ans à retrouver leur niveau d’avant crise. L’activité s’est alors violemment réduite et c’est… l’État qui a dû prendre le relais pour redresser la demande et faire jouer les stabilisateurs automatiques. L’explosion du déficit français en 2009 à 7,5 % du PIB s’explique par ce double effet : perte d’activité et intervention pour freiner la chute. Qui peut alors croire que les banques ne sont pour rien dans ce phénomène ? Dire que les banques n’ont rien coûté aux finances publiques est donc un mensonge qui permet au secteur financier de se racheter à fort bon compte une conduite. […]

Lire la suite, sur Médiapart :

https://www.mediapart.fr/journal/france/041018/crise-de-2008-la-vraie-facture-laissee-par-les-banques-la-france

![[ABUS DE POUVOIR MÉDICAL] «PFIZER PAPERS, Les crimes de Pfizer contre l’humanité», un livre-enquête important de Naomi Wolf et 3 250 experts coordonnés par Amy Kelly](https://www.chouard.org/wp-content/uploads/2025/06/Vignette-r-pfizer-papers.jpg)

RIEN à ajouter , sinon que la caste a même ses acteurs biznesswoman !

Bien choisir ses films , même si le thème accroche !

httpv://www.culturepub.fr/videos/suez-catherine-deneuve/